几乎人人都可以列出我们所传授的80%的交易规则,可是他们无法叫人在市场不稳定的时候如何坚定这些规则。因此,平静的执行交易规则,应该可以让你把握到历史以外的大部分行情。

——理查德丹尼斯 美国传奇期货交易员

1

基金下跌-39%投资回报+41%

在业内,一个真实案例为人所广知:富兰克林邓普顿基金集团1997年6月在泰国曾经推出过一只邓普顿泰国基金,管理该基金的基金经理是tCskS被《纽约时报》尊称为“新兴市场教父”的马克.莫比尔斯博士。当时该基金的发行价为10美元。发行当日,一位看好泰国的客户开始了他为期两年定期定额投资计划,每个月固定投资1000美//www.58yuanyou.com元。

标红区域为两年定期定额投资计划时间

数据来源:wind;数据截至:2018年7月6日

然而,就在这位客户买入邓普顿泰国基金的隔月,亚洲金融风暴就爆发了。这只基金的净值随着泰国股票一同下原由网跌,起初10美元的面值在15个月后变为2.22美元,陡然减少了80%,后来虽然净值有所提升,在客户为期两年的定期定额计划到期时,升到了6.13美元。从“择时”的角度讲,这位客户真是选了一个奇差无比的入场时机,不过倒不用急着去同情他,因为他为期两年的投资并未亏损,恰恰相反,回报率居然达到了41%。

一个简单的算术法可以解释这位客户“奇迹”般的回报率:每个月固定投资1000美元,假设忽略手续费等费用因素,当基金面值10美元时,他获得的份额为100份,而当基金面值跌到2.22美元时,他获得的份额大约是450份。

基金面值越低,购入份额越多,因而在买入的总份额中,低价份额的比例会大于高价份额,因此平均成本会摊薄。

在经过两年的持续投资后,他的平均成本仅为4美元,不仅低于起始投资的面值10美元,也低于投资结束时的面值6.13美元!

无毒有藕~

同样的故事在中国A股市场也在发生

市场下跌-27%投资回报+11%

数据来源:wind;数据截至:2018年7月6日

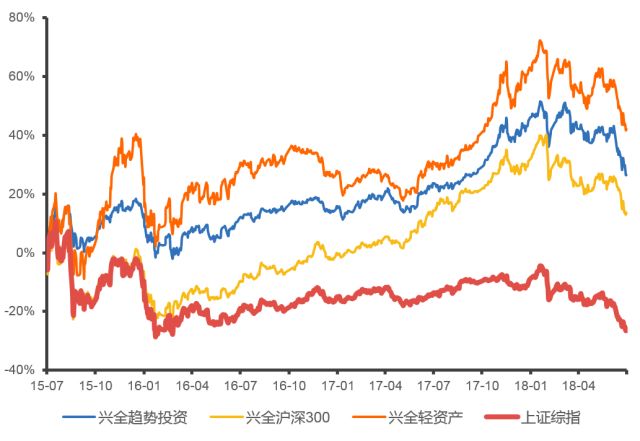

从上周五往前推算3年,A股上证综指正处于3655点高位并持续下跌中。上周五,上证综指收盘于2747点,跌幅仍超27个百分点。

用上述相同的方式投资于兴全旗下3只基金,回报又是如何呢?

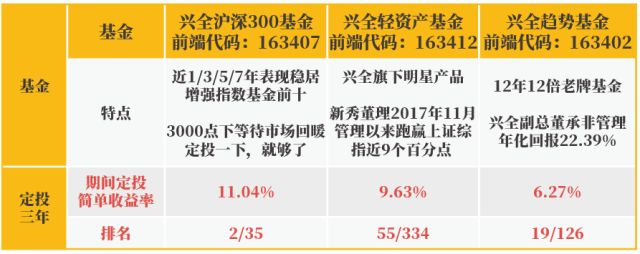

经测算,兴全基金旗下无论是指数增强型基金——兴全沪深300基金,还是由不同基金经理管理的偏股混合型基金——兴全轻资产基金与兴全趋势基金,经过三年的投资计划,都得到了正回报!

其中,兴全沪深300基金近三年定投回报超11%,跑赢了市场综指近40个百分点!

数据来源:中国银河证券基金研究中心

数据截至:2018年7月6日

基金模拟定投业务与计算规则:

1、周定投和月定投的规则:周定投的固定定投日为每周周一,月定投的固定定投日为每月第一天,如遇节假日自动后延,直到取到净值数据。 基金成立的当周作为第一个定投周,成立日期就是第一个定投周的定投日;基金成立的当月作为第一个定投月,成立日期就是第一个定投月的定投日。

2、计算逻辑:计算每笔定投从定投日到计算截至日的期间收益率,然后汇总所有的定投笔数,计算出过去一年,二年,三年(…N年)的简单算术收益率。 具体公式为:定投收益率=∑(每笔定投收益率+1)/(定投笔数)-1

3、计算周期:底层系统每天计算截止T-1 的数据,持续滚动计算。

截至2018年7月6日,兴全沪深300基金成立以来净值累计增长61.48%,兴全趋势基金成立以来净值累计增长1196.07%,兴全轻资产基金成立以来净值累计增长304.26%

这就是定投的奥秘:不仅可以分散风险,更可以聚沙成塔,有效降低了“择时”的难题,尤其适用于震荡行情。据了解,在海外成熟市场,有超过半数的家庭在投资基金时采用的是定期定额投资。

2

1分钟了解基金定投,看这秒懂

基金定投是定期定额投资基金的简称是指在一定的时间间隔下,以预设定的金额申购某只基金产品的投资方式。

华尔街流传的一句话:“要在市场中准确地踩点入市,比在空中接住一把飞刀更难。”而基金定投分散了择时风险,省力省心,甚至被称为“懒人投资法”。 基金定投有哪些优势呢?

均摊买入成本,平抑风险

由于基金定投是定时定额投资,相较于一次性投资而言,能够随tCskS着市场的波动以不同的成本进行投资。当申购相同金额的基金时,基金定投“逢低增加申购份额、逢高减少申购份额”的机制,能通过市场的波动有效降低持有基金份额的成本,减少投资风险。尤其在震荡市场中,一次性投资就存在埋在阶段“高点”风险,而基金定投则可平滑成本。

当市场单边下跌时,损失也会小于单笔投资,而在之后市场回暖后以较低成本而享受更高回报。因此,无论市场价格如何变化,只要市场波动存在,基金定投就可以在基金净值较低时获得较多的基金份额,起到平抑市场波动、分散择时风险的效果。

克服人性弱原由网点,拒绝追涨杀跌

老子《道德经》中有云“动善时”,意为行动要善于把握时机,短短三个字,意味深远。但现实中,追涨杀跌是广大投资者最实际的投资表现。基金定投可以让投资者不用过多考虑市场涨跌,轻松帮助投资者克服市场起伏时的心理压力,有纪律地打败人性弱点,让投资行为更理性克制。

市场上目前兴起的智能定投,通过在不同时段增加或减少扣款金额,如在基金下跌后增加投资份额,上涨时减少投资份额控制择时风险,在避免了投资人主动的追涨杀跌的同时期待在市场反转时实现超过普通定投收益的目标。

亲民低门槛,省心还省力

基金定投门槛通常都较低,投资者可以运用每周、每月或每季的闲置资金进行中长期的小额投资,资金压力较低,尤其市场上不少基金销售渠道对于定投的最低单笔申购金额仅10元起。通过长时间的坚持,让小资金有望累积成大财富。

此外,基金定投只需首次设定投资日期、投资金额和投资基金,后期操作不需投资者太多费心。因此,省力省心省时的基金定投也被称为懒人理财,对于没有太多时间关注基金的上班族以及没有太多基金投资经验的投资者,基金定投也提供了一种简单易行的理财方式,不用每天做功课,心情也不会随着大盘一起坐过山车。当然,这种投资方式需要着眼于长期,因而尤为适合中长期目标的投资,如子女教育金、养老等。

当然,具体什么样的投资者适合定投,还需要根据自己的资金能力、风险承担能力以及理财规划目标来做出判断。

3

梦想还是要有的,万一定投就实现了呢?

经常在微信后台收到这样的留言:

“我刚大学毕业,月薪才5000,适不适合定投呢?”

“对于金融一窍不通,定投到底靠谱吗”

其实,无论是刚步入职场的青年人,还是为退休生活谋划的中年人,仅需要选择一款合适的基金并设置合适的定投金额和扣款时间,总有一款定投方案适合你。

在过去的专栏中,我们也围绕教育金、旅游、养老等话题制定定投方案,在此,我们也推荐几款优选基金,提供给你有定投需求的你。